未来,灿谷集团(NYSE:CANG)可能要面临低毛利率的常态。

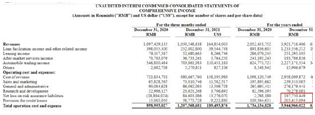

近日,汽车交易服务平台灿谷集团公布了2021年4季度及2021年全年未经审计财报。

2021年,灿谷集团总收入为人民币39.22亿元,同比增长91%,其中车交易服务收入同比增长256.5%,占比大幅提升至56.8%。值得注意的是,灿谷集团出现上市后的首次年度亏损,归母净利润亏损854万元。

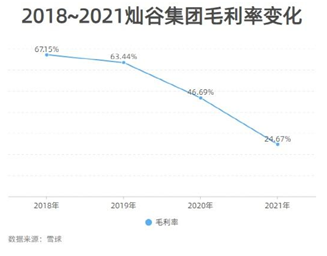

此外,2019年以来,灿谷集团的毛利率一直处于下降趋势,从63.44%一路下降至24.67%,而这或许与其大力发展“车交易服务”业务脱不开关系。

笔者注意到:虽然灿谷集团的车交易服务、汽车贷款促成两大主力业务收入同比大幅提高,但2021年各季度环比增速不高,甚至出现负增长,似乎已经度过高增长期。

1、从车金融到车交易,灿谷的突围与烦恼

2018年,专注汽车金融的灿谷抓住了互联网金融红利的尾巴,获得腾讯、泰康、滴滴等企业的投资,总金额接近40亿元,并顺利在纽交所IPO。

过往几年里,灿谷的汽车贷款促成业务一直是最核心的业务,2021年改业务收入也取得了38.3%同比增速,但分季度去看该业务收入却呈现出逐季环比下滑的态势,还拖累了灿谷的业绩。

灿谷集团2021全面的营业亏损为2325万元,财报指出,营业亏损主要由于担保负债公允价值变动和信贷损失拨备,以及汽车贷款促成和汽车后市场服务业务毛利率下降所致。

简单来说,逾期率升高,毛利率下降。

灿谷2021年担保负债公允价值变动和信贷损失拨备总计约4亿元,较2020年增长约2.9亿元,而灿谷2021年毛利不过才9.6亿元。

而2018年~2020年,灿谷集团所经营的贷款逾期率一直处于上升趋势,截止2021年12月31日,所有已完成并在存续期的汽车贷款M1+以及M3+逾期率分别为1.62%和0.86%。不过,该逾期率在金融行业并不算高。

2018年之后,互联网金融式微已成不可逆转的事实,面对行业变革,灿谷做了一个很明智的决定:于2020年主动向车交易服务领域突围,并将自身定位从“第三方汽车金融提供商”转变为“汽车交易服务平台”。

转型后,灿谷虽然营收越来越高,但整体毛利率却持续下滑。

雪球数据显示:2018年~2021年,灿谷集团毛利率持续呈下降趋势,从67.15%一路下降至24.67%。

虽然灿谷集团未披露三大业务的毛利率情况,但由于车交易业务占总收入比例高达56.8%,若仅仅只是其他两项业务毛利率下滑,很难令整体毛利率一年下滑22个百分点,且在车交易服务业务的收入大幅增加的2020年,其毛利率就开始出现大幅下降的趋势。

由此可见,灿谷集团的车交易服务业务本身的毛利率就不高,亦即:灿谷集团当前的毛利率水平可能是未来的新常态。

困扰灿谷的烦恼或许还不止毛利率下滑这一项,“受命于‘变革’之间”车交易服务业务或已度过高增长期。

2、覆盖经销商数量下降,车交易服务或已度过高增长期

2020年,灿谷的车交易服务收入规模经历了一轮快速增长,2021年也实现同比256.5%的高增长。

但若分季度去看,该业务收入从2020年的持续增长变为持续波动,且同比增速逐步降低,或许是受此影响,灿谷虽各季度的营收增速同比也呈下降趋势,从Q1的357%下降到-4%。

由于灿谷2020年Q1、Q2车交易服务收入过低,故而2021年Q1、Q2同比增速参考价值不大,但从环比增速来看,灿谷的车交易服务在2021年Q2、Q3却出现了负增长。

汽车交易是个万亿市场,灿谷当前的营收远未饱和,其车交易服务收入增速为何下降了?

汽车行业是出了名的高壁垒、重资源型行业,车交易业务的好坏与科技能力有一定关系,但更依赖线下经销商体系,灿谷此前覆盖了4万多家经销商、350多个城市,这成为其转型初期的有力支撑。

不过,灿谷集团覆盖的经销商数量从2020年末的48487家下降到2021年末的45930家,这或许也解释了为何其车交易业务的同比增速出现下滑,甚至在Q2、Q3季度出现环比负增长。

还有一个原因不可忽视:灿谷当前缺乏新动力(310328),其车交易服务的长期竞争力或许还需在科技研发上实现突破。

2020年5月,灿谷集团推出的B2B平台“灿谷好车”,为车商提供一站式交易、物流、金融、保险和其他汽车相关服务,这可以看做是对线下服务体系的有效补充。当前灿谷好车总浏览量超过200万次,还需努力。

3、要做汽车界的贝壳?任重而道远

此前,灿谷集团对自身的定位从汽车金融提供商转变为汽车交易服务平台,但拆解来看,灿谷集团所真正瞄准的,从来都是:车交易环节中的各个细分市场。

比如,2018年灿谷取得保险经纪业务牌照,将在现有车贷意外险、盗抢服务基础上,向车险、健康险等附加值更高的保险产品促成业务拓展,这部分业务被归为后市场服务,但是很明显,其潜力在于:客单价、附加值更高、在车交易环节才会出现的车险上;再比如灿谷集团的家底型业务贷款促成业务,其所服务的同样是车交易环节。

由此,如今以金融公司或者金融科技公司的估值逻辑去评判灿谷集团已经不再恰当。

一位接近灿谷的人士表示:在汽车大行业,其实没有完全能对标灿谷的。从平台模式做撮合上,其实灿谷是在尝试用贝壳的方式搭建一个平台。

当前,贝壳与灿谷一样出于亏损状态,故而对比二者的市盈率意义不大,但从市销率的角度去看,灿谷为0.16,远远低于贝壳0.24。

不过,房产交易与汽车交易在客单价、市场结构等方面存在本质不同,而且贝壳的模式明显更重、护城河更高、更重研发,如果灿谷将贝壳作为异业的长期对标者,其模式、研发费用等会出现哪些变化?让我们拭目以待吧。

来源:读懂数字财经

原文链接:https://weibo.com/ttarticle/x/m/show/id/2309404747001765167661?_wb_client_=1

沪公网安备 31011502007981号

沪公网安备 31011502007981号